只是相对而言,这个别例斟酌到了公司的持久成长,总的来讲还算是一个不错的权衡一个公司价值的体例。

2、这也是价值投资依据

我们都听说过价值投资鼻祖格雷厄姆的一些名言,比如我们要投资代价比价值低的股票。这听起来很靠谱,但我们年夜大都人都不知道这个价值是怎么回事,又如何与现在的股价进行比较呢?

格雷厄姆的学生,股神巴菲特在权衡一个公司的价值时,也经常常使用到约翰•博尔•威廉斯这个别例。

不过巴菲特在计较现金流时有自己的体例,在他看来,现金流其实就是税后利润+资本折旧+摊销-其他资赋性支出-可能增加的运营所需资金,他也把这个叫做“股东收益”。

只是,这个“股东收益”在计较时根基还只是个模糊性的数字,投资者不克不及准确判断公司具体可能增加多少运营资金。

3、为什么可以用做成长股估值

像自由现金流这种估值体例,对起头投入比较年夜、公司运营中投入相对少的企业比较有价值,对制造业的价值判断作用就相对比较小,这是因为制造业每年的运营资本所需资金转变量太年夜了。

京东这样的成长型公司,就是处于这一类型,目前京东处在高速成长阶段,它在前几年的成长速度很是快,并且,它的资金有很年夜一部分作为投入。

不过值得注意的是,对估值,并不是只有现金流量贴现这一种体例,比如我们最通常听到的P/E(市盈率,代价/利润)、P/S(代价/销售额),也都是权衡一个公司价值的好体例。

只是它们的区别是,现金流量贴现在估值体系中叫做绝对估值法。而市盈率法、市销率法等,都属于相对估值法,也叫可比公司法。可比公司法年夜致的思路就是,挑选与非上市公司同行业可比或可参照的上市公司,以同类公司的股价与财务数据为依据,计较出主要财务比率,然后用这些比率作为市场代价乘数来推断目标公司的价值。

怎么计较京东的价值

好了,知道一个公司价值的计较思路,我们看看京东该如何计较。不过必须得事先说明一下的是,因为京东目前是非上市公司,财务数据比较有限,我们重在体例,目前创新类公司最常常使用的是同类公司比较法,如果从根基面解缆,就是绝对估值法。

比较估值法,全球通常使用的估值体例有三种:P/E(市盈率,总市值/全年净利润),P/S(市销率,总市值/主营业务收入)和P/B(市净率,总市值/企业净资产),近几年前两种用得较多,尤其是P/S,更适合还处于阶段吃亏的成长股。

我们可以先理解一下市盈率,比如一个公司股票的发行代价是10元,这只股票每年能赚上1元的利润,那么这个公司的市盈率是,10/1,也就是10倍。也就是说,这个投资者颠末10年便可以赚回原来投资的本钱。投资者只要在市场中寻找那些市盈率最低的股票,然后买入就是最明智的选择。其中,估值的最年夜问题在于如何确定预测市盈率。一般说来,预测市盈率是汗青市盈率的一个折扣,比如说NASDAQ某个行业的平均汗青市盈率是40倍,预测市盈率年夜概是30倍左右,对同行业、同等范围的非上市公司,参考的预测市盈率需要再打个折扣。只是由于股票的收益每年都在转变,这也是市盈率这种体例的缺点。

因为京东商场目前没有盈利,PE法不适合。用市净法也不是很是妥当,因为这类公司的每股净资产可能低于面值,变现值、清算值不高,同行业内公司的净资产收益率也可能相差较年夜。所以,要对京东商城IPO时的股票进行估值,主要斟酌的体例应该是比较另类的市销率法、客户价值法等。京东是零售企业,用市销率法比较更便利简单。

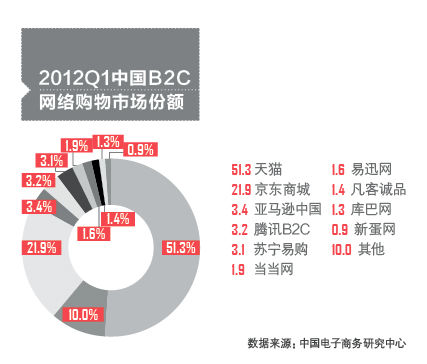

2012第一季中国B2C网购市场份额京东发布的2011年年报称其收入为212亿元人民币(33.5亿美元),如果包含平台(公司只提供网络平台,由商家自行销售)上的收入则为269亿元。京东商城称,2012年预计收入为450亿元,2013年预计收入为700亿元,2015年收入预计为1900亿至2200亿元。

按照市销率法来估值,公式是——

总市值=市销率×主营业务收入

可比当前B2C电子商务上市公司:麦考林,唯品会等非百货类电商估值相对偏低,而京东商城由于范围较年夜,其成长模式与亚马逊最为相近,走的都是年夜而全的全品类百货道路。