奖金扣税标准2021标准(年终奖个人所得税计算方法2021最新)

年终奖怎么算个人所得税2021最新规定,自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。年终奖怎么算个人所得税2021最新规定。

年终奖怎么算个人所得税2021最新规定1

从2022年1月1日起,年终奖就要并入当年综合所得一并计算缴纳个人所得税了,而2021年内发的年终奖收入仍可以单独计税。故综合所得比较多的小伙伴们,可建议单位在元旦之前,也就是2022年1月1日之前发放年终奖,选择单独计税。这样比元旦之后发年终奖可能个人所得税上会相差上万元。

快一起来了解年终奖怎么计算吧。

哪些属于年终奖

年终奖又称为全年一次性奖金,是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

全年一次性奖金包括年终加薪、实行年薪制和绩效工资的单位,个人取得年终兑现的年薪和绩效工资。

雇员取得除全年一次性奖金以外的其他各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。

年终奖个税怎么计算

第一种方法:不并入综合所得

按月换算后的综合所得税率表

【典型例题】假定中国居民个人李某2020年在我国境内1-12月每月的税后工资为3800元,12月31日又一次性领取年终含税奖金60000元。请计算李某取得年终奖金应缴纳的个人所得税。(李某选择不并入当年综合所得)

计算年终奖应缴纳的个人所得税

第一步:除12,找年终奖适用税率和速算扣除数

60000÷12=5000(元)适用税率10%,速算扣除数210元。

第二步:计算年终奖应纳个税

年终奖应纳个人所得税=60000×10%-210=5790(元)

如果选择了不并入当年综合所得,一个纳税年度内,对每一个纳税人该计税方法只允许采用一次。

第二种方法:并入综合所得

汇算清缴时的应纳税所得额

居民个人综合所得的应纳税所得额=每一纳税年度的收入额-基本费用扣除6万元/年-专项扣除-专项附加扣除-依法确定的其他扣除。

1.收入额

(1)工资薪金:100%

如果年终奖并入综合所得,则和平时工资薪金加在一起,一起计算综合所得。

(2)劳务报酬所得、特许权使用费:按收入的80%

(3)稿酬所得:收入的56%(即80%×70%=56%)

2.综合所得的税率——与居民个人的工资、薪金所得预扣率相同

哪种方式更划算?

因人而异。

一般情况下,并入综合所得,可能使综合所得增加从而适用更高一级次的税率而缴纳的个税多。但是,对于部分中低收入者而言,如果将年终奖并入综合所得后,扣除基本减除费用、专项扣除、专项附加扣除等后,可能还不需要缴税或只缴很少的税款,就选择并入综合所得更合适一些。一般规律如下:

规律1:当综合所得为负数时,全年一次性奖金与综合所得合并计算,一定是最优。

规律2:当综合所得大于等于零,且综合所得与全年一次性奖金之和小于等于36000元时,年终奖单独算和并入综合所得算没有区别,无论二者怎么组合,总的`应纳税额都不变。

规律3:当综合所得大于等于零,且综合所得与全年一次性奖金之和大于36000元时,年终奖单独算和并入综合所得算差别较大,有时候单独计算比合并计算更优,有时候合并计算比单独计算更优。

年终奖怎么算个人所得税2021最新规定2

个税最新最全的税率表

依据《中华人民共和国个人所得税法》,下列各项个人所得,应当缴纳个人所得税:

(一)工资、薪金所得;

(二)劳务报酬所得;

(三)稿酬所得;

(四)特许权使用费所得;

(五)经营所得;

(六)利息、股息、红利所得;

(七)财产租赁所得;

(八)财产转让所得;

(九)偶然所得。

居民个人取得工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得(以下称综合所得),按纳税年度合并计算个人所得税;有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款;

需要办理汇算清缴的,应当在取得所得的次年三月一日至六月三十日内办理汇算清缴。

非居民个人取得工资、薪金所得;劳务报酬所得;稿酬所得和特许权使用费所得按月或者按次分项计算个人所得税,不办理汇算清缴。

一、居民个人工资、薪金所得预扣率表

二、居民个人劳务报酬所得,稿酬所得,特许权使用费所得

劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。

收入额:劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

减除费用:预扣预缴税款时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

(1)居民个人劳务报酬所得预扣率表

(2)居民个人稿酬所得、特许权使用费所得适用百分之二十的比例预扣率。

三、综合所得税率表

综合所得是指居民个人取得的工资、薪金所得;劳务报酬所得;稿酬所得和特许权使用费所得,适用百分之三至百分之四十五的超额累进税率(预扣率表见前述一、二)。

注:

1.本表所称全年应纳税所得额是指依照《中华人民共和国个人所得税法》第六条的规定,居民个人取得综合所得以每一纳税年度收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额。2.非居民个人取得工资、薪金所得;劳务报酬所得;稿酬所得和特许权使用费所得,依照本表按月换算后计算应纳税额。

四、非居民个人工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得税率表

非居民个人的工资、薪金所得,以每月收入额减除费用五千元后的余额为应纳税所得额;劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额。劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

五、经营所得税率表经营所得适用百分之五至百分之三十五的超额累进税率。

注:本表所称全年应纳税所得额是指依照《中华人民共和国个人所得税法》第六条的规定,以每一纳税年度的收入总额减除成本、费用以及损失后的余额。

六、利息、股息、红利所得;财产租赁所得;财产转让所得和偶然所得利息、股息、红利所得;财产租赁所得;财产转让所得和偶然所得,适用比例税率,税率为百分之二十。(该税率适用于居民个人与非居民个人)

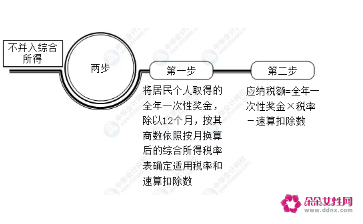

七、年终奖个人所得税计算居民个人取得全年一次性奖金符合规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

年终奖怎么算个人所得税2021最新规定3

2022年起,年终奖算法有变!

从2022年1月1日起,年终奖就要并入当年综合所得一并计算缴纳个人所得税了,而今年(2021年)内的年终奖收入仍可以单独计税。记者帮大家算了算,年内发、年后发,到手奖金可能差上万元!

缴纳个税有两种计税方式

适合的是不同年终奖发放

根据财政部、税务总局《关于个人所得税法修改后有关优惠政策衔接问题的通知》的规定,居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

也就是说,今年年内取得的年终奖,缴纳个税有两种计税方式,即单独计税和合并计税。到了明年取得的收入,就只有合并计税一种方式了。

单独计税和合并计税,适合的是不同的年终奖发放方式。

举两个例子:

A公司小王,2020年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。按单独计税的方式,小王共需缴纳900元个税,年终奖到手29100元;按合并计税的方式,相当于年终奖扣税6000元,到手24000元。对小王来说,两种计税方式下,到手的年终奖差了5100元。

B公司小李,2020年工资扣除三险一金、免征额等,应纳税所得额3万元,年终奖27万元。如果单独计税,小李年终奖共需缴税52590元,工资缴税900元,合计53490元。如果合并计税,则共需缴纳个税43080元。对小李来说,两种计税方式取得的年收入相差10410元。

总结一下,单独计税适用于工资高于年终奖的员工,合并计税则适用于年终奖较多的员工。

为什么年终奖要全部纳入综合所得?

过去年终奖都是单独计税的,就存在甲和乙两个人工薪收入算下来都一样多,但由于发放方式不同,导致缴纳税款不同的情况,是有失公平的。

比如,两人纳税年收入均为20万元,但甲年终奖10万元,其余工资10万元;乙没有年终奖,全部是工资收入。那么按照现行税率、年终奖单独计税,甲只要缴17270元个税,乙却要缴23080元个税。

另外,年终奖单独计税还存在“断档”区间。在这些区间内,税前奖金多的,扣完税到手后反而拿得少。比如丙年终奖拿了12000元,缴纳360元个税后到手11640元;丁年终奖拿了12300元,缴纳1050元个税后到手11250元。丁最终拿到的没有丙多。

个税改革后,将工资薪金、劳务报酬等劳动性所得实行综合计税,避免了类似月度间波动造成的税负不公平现象。但国家充分考虑纳税人需求,为政策从单独计税转向合并计税设置了3年过渡期,也有助于企业安排更为合理的薪酬发放方式。

关于这个问题回答如下:

1.这种说法不准确。个人所得税年度汇算申报不一定都是退税,也有补缴税款的情形,还有一部分群体既不退税,也不需要补缴税款。总体分析来看,目前个人所得税综合所得年度汇算申报退税涉及的人数相对比例多一点。

2.个人所得税综合所得年度汇算申报退税主要由以下因素构成:一是年度就业时间没有覆盖整个年度,比如年度中间就业,扣除基本减除费用、专项扣除、专项附加扣除等不充分的;二是已经预扣预缴个人所得税,年度汇总收入不足6万元;三是专项附加扣除等平时预扣预缴个人所得税时没有扣除,年度汇算申报扣除的;四是有劳务报酬所得、稿酬所得、特许权使用费所得没有工资薪金的灵活就业人员,需要年度汇算申报扣除的;五是都工资薪金所得,还有劳务报酬、稿酬、特许权使用费所得,部分所得预扣预缴适用税率高于全年打通计算的适用税率的;六是平时申报了全年一次性奖金,年度汇算选择全年一次性奖金合并计税更有利的。

3.全年一次性奖金实务中绝大多数企业都是单独申报预扣预缴个人所得税,也有极个别与当月工资薪金合并申报预扣预缴了个人所得税。年度汇算申报时,总体来看,一般来讲,对绝大多数工薪阶层来讲,年个人所得税综合所得在12万元以下的,选择全年一次性奖金合并计税比较有利。年度个人所得税综合所得超过20万元的,选择全年一次性奖金单独计税比较有利。一般介于12万元至20万元之间,可能扣除项目多少存在差异,有的可能选择单独计税有利,有点选择合并计税有利。因此建议直接将两种计税方式进行比较,选择更有利方式。

4.个人所得税综合所得补缴税款的情形主要是个人有多处工资薪金、劳务报酬、稿酬、特许权使用费所得收入,平时预扣预缴个人所得税适用税率低于年度个人所得税综合所得汇算申报适用税率的情形。

不需要自己算,打开个得税APP进行汇算清缴申报,按照申报步骤,选择年终奖单独计税出头操作一遍,不提交,退出来再选择放入工资薪金出头操作一遍,看看那个算出来的税少就用哪种方式交。

最新消息,年终奖单独计税政策延期了

为减轻个人所得税负担,缓解中低收入群体压力,会议决定:

一是将全年一次性奖金不并入当月工资薪金所得、实施按月单独计税的政策延至2023年底。

二是将年收入不超过12万元且需补税或年度汇算补税额不超过400元的免予补税政策延至2023年底。

三是将上市公司股权激励单独计计税政策延至2022年底。

上述政策一年可减税1100亿元。

02

在表格中怎么应用

可以明确2021~2024年年终奖依然单独按月单独计税,并不并入当月收入。

按月计税,就是个人所得年终奖/12 后,从下表中查找对应税率和速算扣除数,然后按以下公式计算。

年终奖个税=年终奖*税率-速算扣除数

例如张三2021年年终奖为4.8万元,计算过程为:

48000/12 = 4000

从上表中查找税率为:10%,速算扣除为:210

张三应交个税为:

48000*10%-210 = 4590 元

问题时如何发放的人数多,一个个算太麻烦,所以兰色提供了一个年终奖个税计算公式:

=LOOKUP(MAX(0.0001,年终奖/12),

{0;6;24;50;70;110;160}*500+0.0001,5*MAX(0,年终奖)

*{0.6;2;4;5;6;7;9}%-10*{0;21;141;266;441;716;1516})

注:使用0.0001是处理边界数据.

来一个实例表格:

=LOOKUP(MAX(0.0001,B2/12),{0;6;24;50;70;110;160}*500+0.0001,5*MAX(0,B2)*{0.6;2;4;5;6;7;9}%-10*{0;21;141;266;441;716;1516})

年终奖个税公式看着如天书一般,其实只是把税率表搬到公式中(常量数组)而已,用的也只是lookup最简单的查找功能。只是为了处理边界点使用了max函数,估计会晕倒不少新手。同学们不必理解,直接套用计算即可。

03

年终奖怎么算个税?

2023年12月31日之前,你有两种选择算

1、将奖金除以12得到一个数额,然后按照月度税率表确定税率,单独计算。

2、直接并入综合所得计算。

最新政策是2023年12月31日之后呢,就并入综合所得计算了。

我举个例子吧。

2021年每月应发工资均为10000元,每月减除费用5000元,“三险一金”等专项扣除为1500元,从1月起享受子女教育专项附加扣除1000元,赡养父母扣除1000元,没有减免收入及减免税额等情况,也没有劳务报酬等其他综合所得了,2021年公司发工资时候按照以下方法计算预扣预缴税额:

1月份:(10000-5000-1500-2000)×3%=45元;

2月份:(10000×2-5000×2-1500×2-2000×2)×3%-45=45元;

3月份:(10000×3-5000×3-1500×3-2000×3)×3%-45-45=45元;

依次类推

全年单位预扣预缴了540的个人所得税。

2021年12月,单位给财姐发放了3万元年终奖,这个时候年终奖怎么算个税?

前面说了,有两种算法。

第一,单独计算。

首先、确定税率,30000/12=2500

对应的税率为3%

所以,年终奖的个税=30000*3%-0=900。

全年累计个税=540(综合所得)+900(一次性奖金)=1440

04

如何申报呢?

第一步、登录自然人税收管理系统,在综合所得申报下面有一个全年一次性奖金收入,点击进入

第二步、增加收入信息

第三步、点击税款计算,选择全年一次性奖金收入,系统会自动算出个税,如图,全年一次性奖金算出来税金为900,然后点击申报报送即可。

第二种方法 ,并入综合所得,这个时候算法就不一样了。

同样是12月发了3万,这个时候和12月发放的工资加总,按照累计预扣法计算,在这里实质上就是和把这3万当成工资薪金一起计算。

第一步:计算累计预扣预缴应纳税所得额

累计预扣预缴应纳税所得额=累计收入-累计专项及附加扣除-累计减除费用

=(120000+30000)-(60000+18000+24000)=48000

第二步:以累计预扣预缴应纳税所得额去对应个人所得税预扣率表

得出累计应预扣预缴税额=48000*10%-2520-495=2280

所以,你看,两种算法下财姐全年缴纳的个税是不同的,因为两种算法不同,所以结果也会有不同的结果,

在这个案例中,财姐的收入很显示应该选择享受年终奖一次性算法的政策划算。

但是,我们会发现一个有趣的现象,那就是只要你使用年终奖这个算法,你的年终奖再怎么也会至少产生3%的个人所得税,这是最低的。而你如果你并入综合所得税呢?可能没有个税。

05

为什么并入综合所得税会没有个税呢?

因为综合所得有扣除项可以用啊,专项扣除、专项附加扣除还有减除费用(一年6万)。可能你把平时工资和年终奖加一起扣除这些后应纳税所得税都小于0,自然就没有个税了。这种情况下,你说你还选择年终奖算法干嘛?

比如下面这个朋友的问题。

每个月工资3500,年终奖15000,年收入额=3500*12+15000=57000,就是不算专项附加扣除和专项扣除,光看这个年收入额都没超过60000万,所以把年终奖按综合所得税合并计算全年个税也是0。

但是如果把15000这个年终奖单独拿出来算个税,就有15000*3%=450的个人所得税。

这个时候你说怎么选?当然是并入一起算嘛,不能白白浪费了综合所得的扣除项。

上述的选择问题看似比较清晰明了,但是实际上在单位发放工资时候没法做到100%选择精准,简单的说就是给你发年终奖的单位没法给你保证它选择的计算方法就是最节税的。

为什么这样说呢?这里面的主要原因就是公司是没法及时全面掌握你的综合所得情况的。

比如,这个朋友继续问的这个问题,如果我不是12月发年终奖,而是年初发的,年初发的时候我并不知道这个员工以后月份的工资收入,我如果先按照年终奖政策申报了,但是后面发现这个人全年综合所得都不高,白交了税了怎么办?

或者是,这个员工在我单位全年取得的工资薪金所得我知道大概数,我知道他不用年终奖政策会节约税款,所以中途发工资时候我就没给他按年终奖申报。

但是这个员工自己在外面还有其他综合所得,比如有劳务报酬所得 ,如果把他其他所得加一起,他的税率就调档了,比如跳到10%了,但是如果把年终奖单独剔除了,综合所得和年终奖税率就都能享受3%这个档次。

你说这种情况,发工资的单位有没有办法?

也毫无办法!!!

发年终奖的单位没有义务,也没有能力把所有员工的全部综合所得都提前预知,然后全盘考虑给你节税。

06

那如何有效解决这个问题呢?

唯一的办法就是给纳税人一次重新选择是否适用年终奖政策计算个税的机会。

也就是个人取得全年一次性奖金并已按全年一次性奖金政策单独计税的,可以在汇算清缴时重新选择是否适用全年一次性奖金政策。

那么这样事情就好办了,扣缴义务人发年终奖就最好直接单独计税申报。

这样如果纳税人觉得扣缴义务人没给自己做好税收筹划,那么你在汇算清缴时候可以根据自己总综合所得收入情况再重新选择一次就ok。

操作如下:

STEP1

登录APP后,进入【综合所得年度汇算】-【收入】-【工资薪金】查看详情。

STEP2

点击【奖金计税方式选择】进入选择界面。

若您选择继续使用全年一次性奖金计税方法单独计算:

选择【单独计税】,根据实际情况选择其中一笔单独计税,再点击【确定】,则该笔单独计税的奖金不纳入年度汇算的综合所得中。

若您选择将全年一次性奖金全部并入综合所得计税:

选择【全部并入综合所得计税】,点击【确定】。您所有的“全年一次性奖金”都会并入综合所得申报中。

- 2022-03-27夺金多少集(夺金多少集演员表)

- 2022-04-02欧洲杯几年一届(欧洲杯几年一次)

- 2022-04-09暖秋马赛雨桐结局(暖秋雨桐出车祸马赛结局)

- 2022-04-30教师职称评定条件及流程(教师职称评定条件及流程什么时候)

- 2022-06-08气缸垫冲了有哪些现象(货车气缸垫冲了有哪些现象)

- 2014-11-14安丘市兴安街道计生办孕前项目优生服务民生

- 2015-02-26唐山高新区2014年对外开放工作综述

- 2022-05-30nba附加赛什么意思(2021nba附加赛什么意思)

- 不用上牌的电动车(不用上牌的电动车有哪些)

- 车牌号字母最忌讳哪个(车牌号字母最忌讳哪个数字)

- 奔驰双门轿跑车型有哪些(奔驰两门跑车有哪几款)

- 摩托车电瓶亏电怎么恢复电量(摩托车电瓶亏电怎么恢复电量需要多久)

- 买车最多能分期多少年(买车最多能分期多少年免息)

- asr是什么意思车上的(asr是什么意思车上的怎么关闭)

- 十字车标有哪些牌子(十字车标什么牌子)

- p7是什么牌子的车(小鹏p7是什么牌子的车)

- 二手车能跑滴滴快车吗(二手车可以跑滴滴?)

- 本田accord是什么车(本田accord是什么车多少钱)

- mrlibu雪佛兰是哪款车(mrlibu雪佛兰是哪款车xl)

- platinum皮卡是什么车(platinum皮卡价格)

- 阿尔法罗密欧什么档次(阿尔法罗密欧什么档次的车)

- n是什么牌子的车(aston martin是什么牌子的车)

- 贝纳利是哪国的品牌(贝纳利是哪国的品牌摩托车)

- 杨紫李现恋情再添实锤(杨紫李现恋情最新消息)

- 苏州落户2021新政策(苏州市入户的最新条件)

- 直播频道最近更新直播

- 南通通州格林豪泰凌晨3点大火 147名游客被困

- 珠江台直播(珠江台直播频道)

- 体育频道cba现场直播今天晚上(cba辽宁队今天晚上现场直播新浪体育)

- 沭阳周集乡对网上创业人员“约法三章”

- 2014年扬子晚报利群阳光 第三批“阳光学子”公示

- 在线观看nba(在线观看nba直播频道)

- 靖江举办“靖江骄傲”人物展

- 扬中闹市区突发持刀绑架案

- 常州市新增规划一处工业遗存 名称:南港码头

- 南通中院加强作风建设 13种情况纳入巡查

- 范冰冰生下范丞丞真相大白(范丞丞是范冰冰的私生子吗)

- “股票老左”:强势登陆财富天下频道